O mútuo conversível, adaptação do convertible notes americano, é o contrato mais utilizado por investidores de startups, isso porque os contratos de participação, opção e o AFAC não são muito utilizados na prática, tanto por ineficiências tributárias, quanto por motivos societários.

O contrato de mútuo está disciplinado no art. 586 do Código Civil e consiste no empréstimo de coisa fungível ao mutuário. No caso, falando de uma forma simples e direta, a coisa fungível é o dinheiro em espécie, o qual deverá ser destinado à operação da startup.

No exterior, as startups costumam receber os investimentos por meio de convertible notes. Lá, esses contratos podem ser chamados de KISS (Keep It Simple Security) ou SAFE (Simple Agreement for Future Equity). Este último, aliás, é a principal referência de boas práticas para investimentos seed nos EUA, sendo indicado e ofertado pela própria Y Combinator.

A ideia que hoje vem ganhando espaço é a de formalizar o investimento da forma mais simples e menos onerosa possível. Mas, é bom lembrar que a startup e o investidor devem estar assessorados por profissionais qualificados.

Aqui, nós adaptamos o modelo de dívida conversível para o contrato de mútuo conversível, o qual é o mais utilizado em território nacional.

Por meio desse contrato, que prevê uma obrigação alternativa, o investidor disponibiliza um empréstimo à sociedade em contrapartida ao direito de escolher entre receber o dinheiro de volta ou convertê-lo em participação societária – por isso o nome de mútuo conversível -.

Essa escolha costuma ocorrer na data de vencimento prevista, mas pode ser antecipada pela ocorrência de um evento relevante, como diante do término da sociedade ou de alguma infração contratual.

Para futuras rodadas de investimento, o evento relevante pode ser também considerado um round de investimento futuro na sociedade, podendo ser fixado um piso para definir se o round vai ou não ser um evento considerado relevante.

A vantagem do contrato em exame é que, enquanto não for efetuada a conversão do investimento em participação societária, o investidor não está sujeito aos riscos do insucesso do negócio, como dívidas e demandas judiciais.

E, como isso é possível? É possível porque o investidor, na verdade, será somente considerado credor até que converta o empréstimo em participação societária, não integrando, portanto, o quadro de sócios.

O que devo colocar no mútuo conversível?

Como já dito, o mútuo conversível busca regular um empréstimo de dinheiro com a alternativa de conversão do valor em participação societária.

Nesse cenário, basicamente, o contrato deve prever, pelo menos, os seguintes tópicos:

- As partes do negócio;

- O valor do investimento;

- O número de quotas ou % de participação de referência;

- Data de vencimento do mútuo;

- Evento(s) relevante(s);

- Valuation considerado;

- Transformação da sociedade limitada em sociedade anônima;

- Índice de correção (IGP-M/FGV ou IPCA/IBGE);

- Juros remuneratórios (baixos, afinal, caso a startup quisesse juros altos, poderia bater na porta de uma instituição financeira qualquer);

- Obrigações adicionais (como, por exemplo, apresentação de relatórios, comunicação sobre atos societários, direito de preferência, cláusulas de não-concorrência e não-aliciamento, assinatura de um acordo de sócios, autorização para atos fora do curso normal dos negócios)

- Declarações e garantias (pode ou não ser prevista no contrato);

- Forma de solução de controvérsias;

- Assinaturas e testemunhas.

Possibilidade de um acordo de sócios/acionistas

O contrato de mútuo conversível pode e deve ser acompanhado por um acordo de quotistas/acionistas, contendo, entre outras, cláusulas de lock up, drag along (proteção para o sócio/acionista majoritário), tag along (proteção para o sócio/acionista minoritário), exclusividade e direito de preferência. Além disso, o contrato também pode prever poderes de voto ou veto e quóruns qualificados para determinados assuntos. Caso queira saber mais sobre o acordo de sócios, clique aqui.

Formas de cálculo da participação do investidor após a conversão

Existem algumas possibilidades de definir o valor das participações que o investidor terá após a conversão do mútuo em participação societária, vejamos:

- Valor fixo de quota ou ações: este modelo é mais benéfico para a sociedade, pois causa a diluição implícita do investidor a cada nova rodada de investimento, com o consequente aumento do valuation da startup. Exemplo: Vou pagar R$100,00 por ação no futuro;

- Porcentagem fixa do capital social da sociedade: mais benéfica para o investidor, pois independente de novas rodadas lhe será assegurada uma porcentagem fixa no capital (pouco utilizada atualmente). Ex.: Vou investir 50 mil reais em troca de 10% de participação;

- Valuation cap e fórmula de desconto: apesar de implicar a diluição do investidor, é garantido o valor máximo do valuation da sociedade ou um desconto no valuation da sociedade utilizado para a conversão (tendência atual).

Dúvidas frequentes sobre o contrato de mútuo conversível

O investidor pode cobrar o valor do mútuo?

Indo direto ao ponto, em caso de vencimento, o investidor pode sim cobrar o valor do mútuo, caso não opte pela conversão. No entanto, aqui ressaltamos que, na prática, os investidores possuem conhecimento que se trata de um investimento de alto risco, de modo que não o cobram.

Posso devolver o valor de forma parcelada?

Sim, desde que negocie ou preveja essa possibilidade no contrato.

Os juros são considerados no valor utilizado na conversão em participação societária?

Sim.

Quem escolhe se vai converter ou não?

Em regra, a opção será do investidor.

O que acontece se na data do vencimento do mútuo eu não tiver dinheiro para pagar?

Nesse momento, se a startup não tiver condições de pagar o empréstimo, caberá oferecer a opção de o investidor converter o valor em participação societária. E, se ele não quiser, diante do quadro de insolvência, a dívida pode ser renegociada. Lembrando que, na prática, os investidores não costumam cobrar esse empréstimo, mas, sim, eles possuem esse direito caso queiram.

O investidor paga o Imposto sobre Operações Financeiras (IOF)?

O investidor somente pagará IOF se for pessoa jurídica.

Como é o ciclo de captação de investimentos de uma startup?

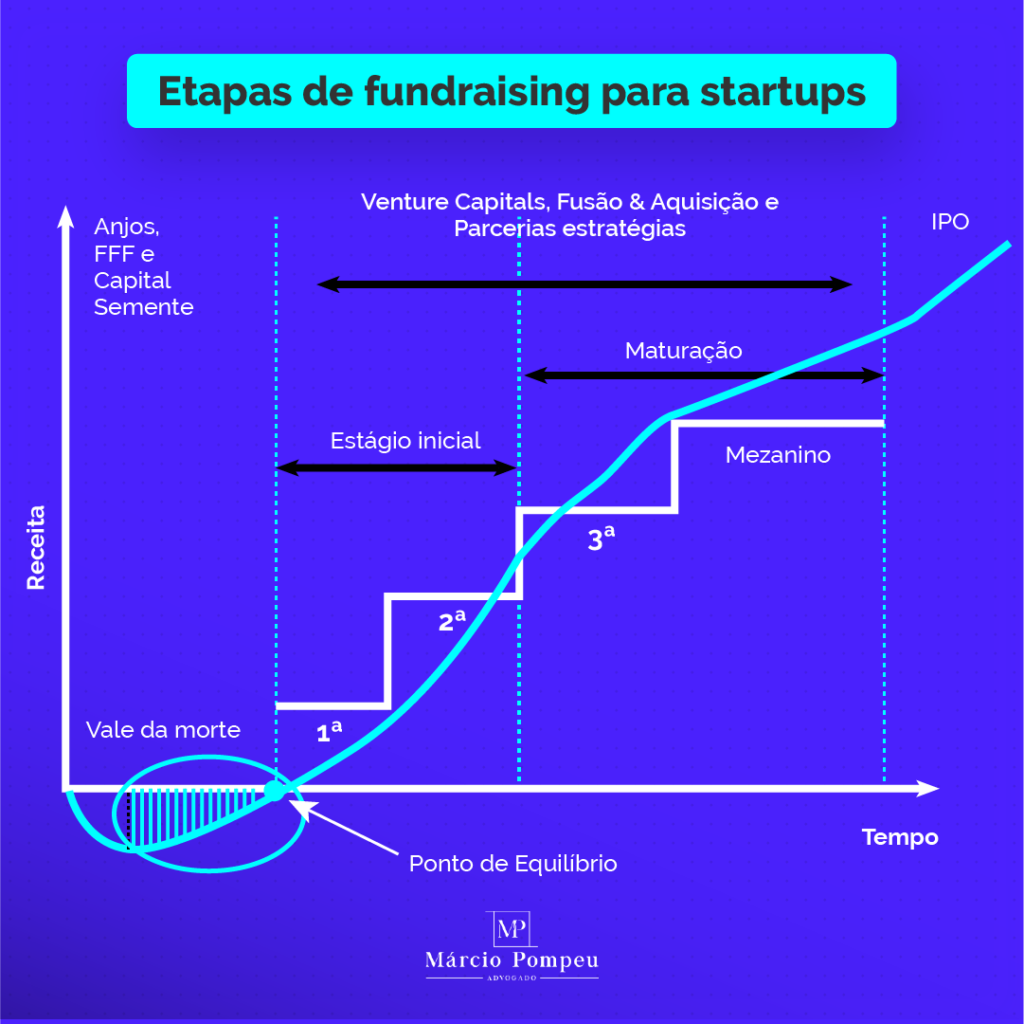

As startups costumam receber os investimentos na forma de rounds (rodadas sucessivas), conforme ilustração abaixo:

Para facilitar a contagem das rodadas após os investimentos iniciais, utilizamos as letras A, B, C, D e etc. A título de exemplo, o Nubank recebeu um aporte de US$ 400 milhões em uma rodada correspondente a uma Série G.

Considerações finais

Hoje buscamos chegar o mais perto possível dos modelos estrangeiros, principalmente quando tratamos de investimento seed ou anjo, simplificando minutas e divulgando conhecimento.

Quanto ao contrato de participação do investidor-anjo, este é raramente (nunca) utilizado na prática.

Atualmente, o contrato de mútuo conversível é consideravelmente mais vantajoso do que outros modelos. Além disso, o contrato garante segurança ao investidor.

Portanto, a correta estruturação do investimento, seguida pela devida orientação ao investidor e à startup são medidas fundamentais para tornar o investimento seguro sob o aspecto jurídico.

Caso queira saber mais sobre esse assunto, você pode entrar em contato conosco!